Оборачиваемость дебиторской задолженности — это показатель эффективности управления задолженностью клиентов, которые брали товары или услуги с последующей оплатой. Дебиторская задолженность представляет собой общую сумму долгов компаний перед поставщиком продукции.

Для чего рассчитывают коэффициент оборачиваемости дебиторской задолженности

Дебиторская задолженность — это актив компании, которым необходимо грамотно управлять. Дело в том, что товары и услуги, предоставленные в долг, часто помогают увеличить количество сбыта и прибыль.

Давайте на примерах разберем, как это работает. Предположим, вы решили запустить франшизу, но сумма первоначальных инвестиций для открытия бизнеса оказалась довольно высокой для потенциальных партнеров. Чтобы снизить ее, можно предложить франчайзи поставлять товары с последующей оплатой. Такой подход поможет привлечь больше партнеров за счет выгодных условий сотрудничества и ускорить процесс расширения бизнеса по франшизе.

Второй пример встречается достаточно часто среди компаний-производителей. Чтобы расширить сбыт, они предоставляют партнерам свою продукцию под реализацию на договорных условиях. Это позволяет увеличить количество оптовых покупателей, а следовательно и прибыль.

Предоставлять товары и услуги с последующей оплатой может быть довольно выгодно. Однако, чтобы расходы не превысили доходы, необходимо регулярно отслеживать коэффициент оборачиваемости дебиторской задолженности и анализировать эффективность финансовой деятельности компании.

Формула расчета коэффициента оборачиваемости дебиторской задолженности

С помощью этого показателя вы сможете измерять эффективность работы с дебиторами. Он покажет, как быстро товары или услуги превращаются в деньги.

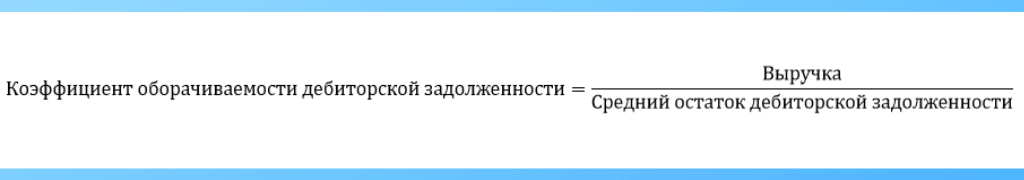

Коэффициент оборачиваемости дебиторской задолженности — это отношение оборота компании к величине дебиторской задолженности за определенный период. Чем быстрее долги превращаются в деньги, тем лучше. Ознакомьтесь с формулой расчета ниже.

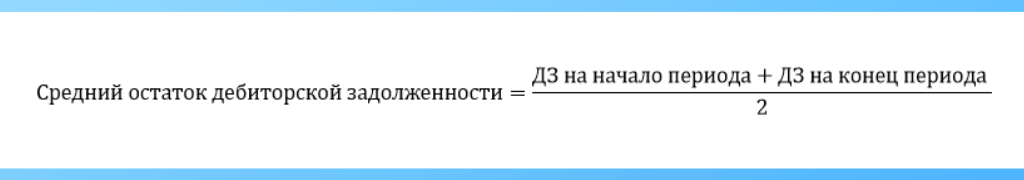

Вы можете рассчитать коэффициент оборачиваемости за месяц, квартал или год. Для этого необходимо узнать средний остаток дебиторской задолженности за выбранный период. Посмотрите, как это можно сделать с помощью формулы ниже.

После того, как будут произведены все расчеты, необходимо проанализировать результат. Далее вы узнаете, как это сделать.

Как анализировать оборачиваемость дебиторской задолженности

Чтобы проанализировать коэффициент оборачиваемости дебиторской задолженности, необходимо рассчитать этот показатель за каждый выбранный период, а затем сравнить его с предыдущими и последующими. Давайте посмотрим, как это сделать на примере.

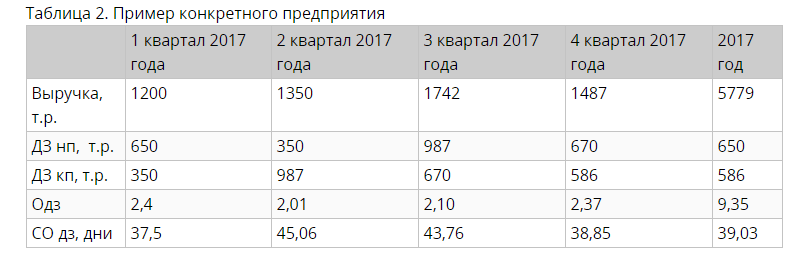

Посмотрите на скриншот ниже. Перед вами представлены показатели оборачиваемости дебиторской задолженности компании N за четыре квартала 2017 года. Обратите внимание на нижнюю строку. В ней отображены периоды оборота дебиторской задолженности в днях. Быстрее всего дебиторы платили по счетам в первом квартале, а дольше всего — во втором.

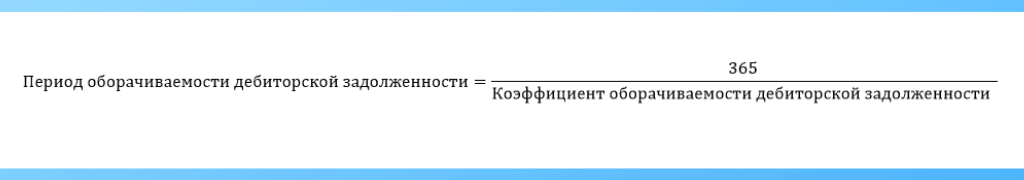

Чем длиннее период оборачиваемости, тем выше риск непогашения долга. Посмотрите формулу ниже. С ее помощью вычисляют период оборачиваемости дебиторской задолженности.

Цифра 365 — это количество дней в периоде. Если вы хотите рассчитать показатель за квартал, то используйте соответствующее число.

Отслеживайте показатели ежеквартально или ежемесячно и сравнивайте с результатами каждого года. Особенно важно сопоставлять периоды оборачиваемости если вы продаете сезонный товар и в бизнесе ярко выражены скачки спроса. Старайтесь сокращать сроки погашения дебиторской задолженности, чтобы увеличивать количество оборотных средств и не допускать их нехватки.

Помните, дебиторская задолженность — это актив компании, который влияет на ее платежеспособность. Поэтому, следите за этим коэффициентом наравне с другими финансовыми показателями. Автоматизируйте работу с дебиторами при помощи CRM-системы, которая поможет собирать необходимую информацию, контролировать сроки оплат, отправку товаров, отслеживать работу менеджеров с должниками и многое другое.

или